Ahora es el momento de aprovechar la IA

Se espera que en los próximos diez años en la gestión de riesgos de la banca corporativa traigan un mayor énfasis en el análisis, lo que subraya el movimiento de las instituciones para utilizar datos e inteligencia artificial (IA) para gestionar mejor los riesgos actuales en tiempo real y hacer predicciones más inteligentes sobre el futuro. Se utilizará la IA para gestionar el riesgo en la banca corporativa.

Se ha informado que el 15 % del personal de gestión de riesgos de un banco corporativo en la actualidad se dedica a la analítica, y ese porcentaje aumentará al 40 % para 2025. Ese es un cambio significativo con respecto al modelo de trabajo actual, donde el 50 % de una función de riesgo se enfoca en el riesgo/procesos operativos relacionados como la administración de crédito.

Banca Corporativa

La gestión de riesgos de la banca corporativa, cuyo objetivo es limitar la exposición al riesgo y las pérdidas de activos de una institución, a menudo analiza cuestiones como el fraude, las inversiones, los pagos, el crédito, la deuda, los activos y los mercados financieros. Los administradores de riesgos también consideran el valor en riesgo (VaR), una estadística que cuantifica el alcance de las posibles pérdidas financieras dentro de una empresa durante un período de tiempo específico en diferentes escenarios económicos. Los bancos corporativos suelen utilizar VaR para determinar la probabilidad y el alcance de la pérdida de capital o las reducciones en una cartera institucional. Los bancos buscan hacer esto en todos sus valores, que pueden variar desde acciones altamente líquidas hasta bonos y derivados menos líquidos, hasta bienes raíces altamente ilíquidos o fondos de colocación privada (por ejemplo, fondos de cobertura, inversiones de capital de riesgo).

Por ejemplo, el banco podría querer saber cómo reaccionaría su cartera si hoy existieran las mismas condiciones económicas, políticas, bursátiles o de tasas de interés que fueran similares a las que ocurrieron durante:

- El busto de Internet de 1999-2002 (pista: el Nasdaq cayó un 75% desde su punto máximo en octubre de 2002)

- La reacción del mercado a la actividad terrorista del 11 de septiembre, cuando los mercados bursátiles se desplomaron causando una pérdida de $ 1,4 billones en el valor total del mercado, mientras que el oro y el petróleo subieron, o

- La Gran Recesión de 2007-2009, cuando el Promedio Industrial Dow Jones (DJIA) cayó 777,68 puntos en el comercio intradiario para su mayor caída en un día en la historia, perdiendo finalmente más del 50% de su valor en marzo de 2009.

Desafortunadamente, cuando la gestión de riesgos de la banca corporativa se queda corta, el impacto puede ser enorme y resultar en pérdidas de miles de millones de dólares. El riesgo puede ocurrir en muchas partes del banco, lo que dificulta que los auditores y los expertos en gestión de riesgos detecten problemas a tiempo sin la debida diligencia y las pruebas de estrés adecuadas.

Por ejemplo, un juez federal a principios de este año dictaminó que Citigroup no tiene derecho a recuperar $893 millones que transfirió accidentalmente a los prestamistas en nombre de un cliente de Citigroup, Revlon. Citigroup dice que tenía la intención de enviar solo un pago de préstamo de interés de $ 7.8 millones y culpó del error a un error humano. Mientras que Citigroup dice que los prestamistas deberían haber sabido que era un error y devolver el dinero, el juez de distrito de EE. UU. Jesse Furman señala que “creer que Citibank, una de las instituciones financieras más sofisticadas del mundo, había cometido un error que nunca antes había ocurrido, por una suma de casi mil millones de dólares, habría sido casi irracional”.

Fue otro golpe para Citigroup después de que los reguladores federales le impusieran una multa de $ 400 millones en 2020 por deficiencias a largo plazo y «falla de larga data para establecer una gestión de riesgos efectiva».

En otro ejemplo, Credit Suisse perdió $ 5.5 mil millones cuando el fondo de inversión Archegos Capital Management se derrumbó después de perder mucho por el colapso de las acciones de ViacomCBS. Ante la ira de los accionistas, el banco admitió que fracasó y que tenía la culpa, citando una «falla fundamental de gestión y controles». Otro informe describió un personal con exceso de trabajo y poco calificado como parte del problema, con un sistema enfocado en aumentar las ventas y complacer a los grandes clientes en lugar de monitorear el riesgo.

Tales pérdidas para Citigroup y Credit Suisse enfatizan la necesidad de una mejor gestión del riesgo bancario corporativo, especialmente frente a presiones crecientes como:

- Identificar, detectar y mitigar las amenazas de lavado de dinero.

- Una mayor carrera hacia la digitalización debido a la pandemia.

- Cumplimiento de diversas regulaciones para activos y transacciones nacionales y extranjeras.

Muchos desafíos de gestión de riesgos se pueden enfrentar mediante la adopción de inteligencia artificial (IA) para identificar áreas de alto riesgo y proporcionar automatización y controles para limitar el riesgo. Utilizando grandes cantidades de datos, la IA puede ayudar a los bancos corporativos a elaborar estrategias para el futuro, tomar mejores decisiones en tiempo real, mejorar el modelado de riesgos, proporcionar un mejor seguimiento y evitar costosos errores humanos. Poco a poco se utilizará la IA para gestionar el riesgo en la banca corporativa.

Aún así, la IA requiere muchos datos para aprender y luego mejorar y optimizar la información para una organización. Esos datos también deben ser rápidos para que las decisiones se puedan tomar en tiempo real.

Aerospike en la banca corporativa

La plataforma de datos en tiempo real de Aerospike puede suministrar y analizar grandes cantidades de datos, ya sea para pagos, prevención de fraudes o inversiones. También ofrece una mayor consistencia para mantener la información actualizada a velocidades de milisegundos y una fiabilidad extraordinaria con un tiempo de actividad del 99,999 %.

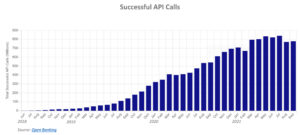

Además, la plataforma de Aerospike permite a los bancos consolidar datos a través de interfaces de programación de aplicaciones (API), que es la base para crear mejores servicios, más rápido. Por ejemplo, la Entidad de Implementación de Banca Abierta informa que las llamadas API aumentaron de un millón por mes en mayo de 2018 a más de 66,7 millones en junio de 2019.

En el caso de un cliente de Aerospike, una empresa multinacional líder en servicios financieros y una de las tres principales firmas de corretaje, era fundamental garantizar que la autenticación de la cuenta, la autorización comercial y los controles de cumplimiento/riesgo se manejaran con precisión y en tiempo real. La capacidad de Aerospike para manejar grandes cantidades de datos rápidamente garantizó que esta empresa de servicios financieros brindara la mejor capacidad de respuesta de su clase a las actividades comerciales de los clientes sin dejar de cumplir con las regulaciones de valores y los controles internos. Al mismo tiempo, garantiza datos y rendimiento consistentes con escalabilidad y baja latencia, incluso durante los períodos pico de negociación.

Según Mordor Intelligence, se espera que la tasa de crecimiento anual compuesto para los grandes análisis en el mercado bancario sea de casi el 23 % entre 2021 y 2026. Con más bancos corporativos enfrentando presiones regulatorias y de mercado sin precedentes en todo el mundo, utilizando una plataforma comprobada en tiempo real para manejar Los datos de manera rápida, confiable y consistente serán críticos. Más importante aún, confiar en la IA y los datos ayudará a prevenir errores humanos costosos y brindará una mayor comprensión al determinar el riesgo.